令和6年度税制改正について

令和6年度から適用される主な個人市・県民税の税制改正内容

1.上場株式等の配当所得等や譲渡所得等などの課税方式が統一されます

上場株式等の配当所得等や譲渡所得等、特定公社債等の利子所得等については、所得税と個人住民税において異なる課税方式の選択が可能とされてきましたが、金融所得課税は所得税と個人住民税が一体として設計されてきたことなどを踏まえ、公平性の観点から、令和6年度の市民税・県民税(個人住民税)(令和5年分の所得税の確定申告)より、課税方式を所得税と一致させる改正がなされました。(令和4年度税制改正)

この改正により、所得税で申告不要を選択した場合は、市民税・県民税(個人住民税)でも申告不要となり、所得税で総合課税(分離課税)で確定申告を行った場合は、市民税・県民税(個人住民税)においても 総合課税(分離課税)で申告したこととなり、所得税と市民税・県民税(個人住民税)とで異なる課税方式を選択することができなくなりました。

所得税で配当所得等・譲渡所得等を申告すると・・・

所得税で上場株式等の配当所得等や上場株式等の譲渡所得等を確定申告すると、これらの所得は市民税・県民税(個人住民税)でも合計所得金額や総所得金額等に算入されることになります。

それにより、扶養控除や配偶者控除などの適用、非課税判定、国民健康保険料や後期高齢者医療保険、介護保険料などの算定に影響が出たり、各種行政サービスなどに影響が出たりする場合がありますのでご注意ください。

2.令和6年度より森林環境税(国税)が個人住民税と一緒に賦課徴収されます

森林環境税(国税)の創設

平成31年3月に「森林環境税及び森林環境譲与税に関する法律」が成立しました。

これにより、「森林環境税」(令和6年度より課税)および「森林環境譲与税」(令和元年度より譲与)が創設されました。

森林環境税(国税)創設の趣旨

森林の有する公益的機能は、地球温暖化防止のみならず、国土の保全や水源の涵養等、国民に広く恩恵を与えるものであり、適切な森林の整備等を進めていくことは、我が国の国土や国民の生命を守ることにつながる一方で、所有者や境界が分からない森林の増加、担い手の不足等が大きな課題となっています。

このような現状の下、平成30年5月に成立した森林経営管理法を踏まえ、パリ協定の枠組みの下における我が国の温室効果ガス排出削減目標の達成や災害防止等を図るための森林整備等に必要な地方財源を安定的に確保する観点から、森林環境税が創設されました。

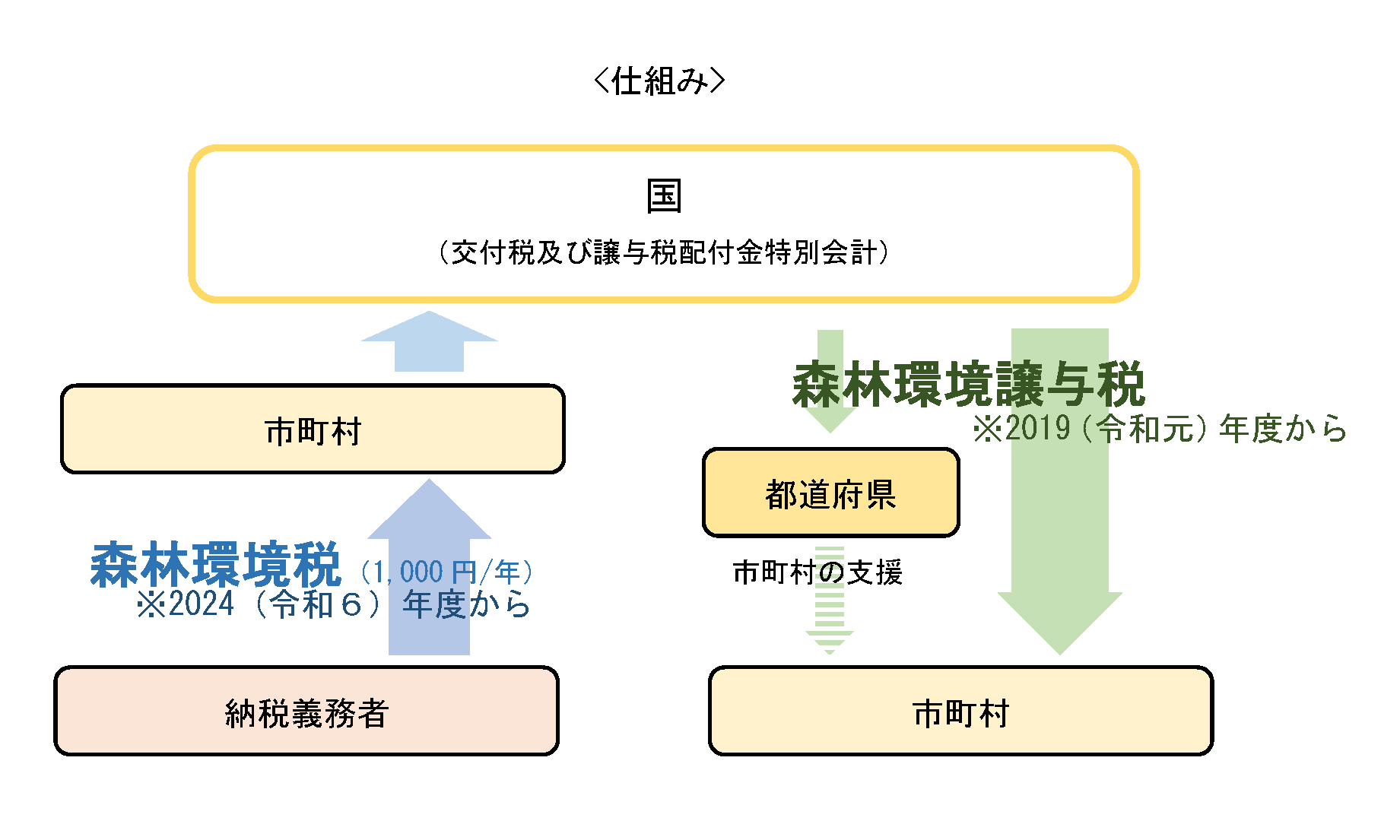

森林環境税(国税)と森林環境譲与税の仕組み

「森林環境税」は、令和6年度より市民税・県民税(個人住民税)の均等割の枠組みを用いて、国税として1人年額1,000円を市区町村が賦課徴収することとされており、その税収は、全額が森林環境譲与税として市区町村や都道府県へ譲与されます。

森林環境税(国税)が課税されない人

| 区分 | 非課税基準額 |

| 扶養親族なしの人 | 合計所得金額(注1)が38万円以下 |

| 扶養親族ありの人 | 合計所得金額が28万円×(本人+同一生計配偶者(注2)+扶養親族(注3)の人数)+26万8千円 |

| 障害者・未成年者・寡婦・ひとり親の人 | 合計所得金額が135万円以下 |

(注1) 合計所得金額 損失の繰越控除前の総所得金額等

(注2) 同一生計配偶者 合計所得金額が48万円以下の生計を一にする配偶者

(注3) 16歳未満の扶養親族を含む

(参考)税額について

| 区分 | 令和6年度から | 令和5年度まで |

| 市・県民税均等割 |

4,800円(注1) (市民税3,000円、県民税1,800円) |

5,800円 (市民税3,500円、県民税2,300円) |

| 森林環境税(国税) |

1,000円 |

|

| 合計 | 5,800円+市・県民税所得割 | 5,800円+市・県民税所得割 |

(注1) 平成26年度から「東日本大震災からの復興に関し地方公共団体が実施する防災のための施策に必要な財源の確保に係る地方税の臨時特例に関する法律」により市・県民税均等割に1,000円(市民税500円、県民税500円)を加算してご負担いただいていた復興特別税は、令和5年度で終了します。

3.国外居住親族に係る扶養親族の見直し

国外居住親族に係る扶養控除等の適用については、所得要件の判定において国内源泉所得が用いられており、国外で一定以上の所得を稼得している親族でも控除の対象とされているとの課題があることを踏まえ、国外居住親族の扶養控除の適用対象となる親族の年齢要件を見直し、年齢30歳以上70歳未満の者については一定要件に該当しない限り扶養控除の適用対象から令和6年度の市県民税より除外することとなりました。

|

扶養親族の居住地 |

16歳未満 | 16歳から29歳 | 30歳から69歳 | 70歳以上 |

|

国内 |

適用対象外 | 適用対象 | 適用対象 | 適用対象 |

|

国外 |

適用対象外 | 適用対象 | 適用対象外(注1) | 適用対象 |

(注1)留学生、障がい者又は、38万円以上の送金を受けている者で一定の書類を提出又は提示した者は除きます。

扶養控除の適用対象となる一定要件

扶養控除の適用対象者から、日本国外に居住する親族のうち30歳以上70歳未満の者が除外されますが、上記に関わらず、下表のいずれかに該当する者については、扶養控除の適用対象者となります。

| 対象者 | 提出又は提示が必要な書類(注1) |

| 1.留学により非居住者となった者 | 外国政府又は外国の地方公共団体が発行した留学の在留資格に相当する資格をもって在留者であることを証する書類 |

| 2.障がい者 | 障害者控除の要件に従う(注2) |

| 3.その居住者からその年における生活費又は教育費に充てるための支払いを38万円以上受けている者 | 送金関係書類(注3)でその送金額等が38万円以上であることを明らかにする書類 |

(注1)上記1.又は3.に該当する者について、扶養親族の適用を受けようとする居住者は、給与等若しくは公的年金等の源泉徴収、給与等の年末調整又は確定申告の際に、親族が上記1.又は3.に該当する者であることを明らかにする書類を提出又は提示する必要があります。

(注2)扶養控除の適用を受けようとする場合に新たに提出又は提示が必要となる書類はありませんが、障害者控除の適用を受けるために親族関係書類(戸籍の附表又はパスポートの写しなど)及び送金関係書類(注3)の提出又は提示が必要となります。

(注3)送金関係書類とは、次の書類で、居住者がその年において国外居住親族の生活費又は教育費に充てるための支払を必要の都度行ったことを明らかにするものをいいます。

・金融機関の書類又はその写しで、その金融機関が行う為替取引により居住者から国外居住親族に支払いをしたことを明らかにする書類(外国送金依頼書の控え)

・いわゆるクレジットカード発行会社の書類又はその写しで、国外居住親族がそのクレジットカード発行会社が交付したカードを提示してその国外居住親族が商品等を購入したことなどにより、その商品等の購入等の代金に相当する額の金銭をその居住者から受領した、又は受領することとなることを明らかにする書類(クレジットカードの利用明細書)

この記事に関するお問い合わせ先

総務部 税務課

〒523-8501 滋賀県近江八幡市桜宮町236番地

電話番号 :

(市民税)0748-36-5505

(固定資産税)0748-36-5506

ファックス:0748-33-3670

メールフォームによるお問い合わせ

更新日:2023年09月20日